Figure 1:「大時代」中的陳萬賢

近日因為江毅叔的緣故,陳萬賢於劇中的名句:「股票之道在於人棄我取」再次成為朋友間飯局的話題。到底何謂人棄我取?

人棄我取基於市場法則?

相信很多股民們也曾聽過,以十多年炒股年資為例,「當中大約95%的股民是虧錢的,只有5%的股民是賺錢的」。雖然筆者從未考證過此數據出處,但多年來閱歷卻活生生地印證著這個「定律」。俗語有曰:一膽二力三功夫,這95%的股民只有「一膽」,往往只是道聽途說,聽某些財經演員推介後,不加以批判分析,就將資金孤注一擲,在筆者眼中這樣其實跟賭博沒有分別。所謂的「二力」是以時間,應該用時間去搜料、計數及看圖。「三功夫」就是經驗及智慧的累積,他們只不斷累積失敗的經驗,又不從中反省己過,只求「賺快錢」,這些「功夫」不要也罷了。因此,當大多數人都是這樣不斷重複錯誤時,「相反定律」就是人棄我取的逆向思維方向,可讓投資者跳出熾熱失衡的市場情緒(Figure 2)。

Figure 2: Yearly Gross Sales Breakdown by Major Fund Categories

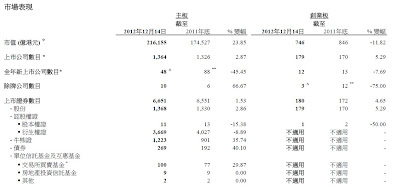

在基金投資資產配置中,從這個過往12年的年度總銷售量中不難解讀市場情緒。

2002年,美國911事件及環球沙士疫症蔓延,股市低迷,本港資金主要流入保本及債券基金。

2007年,全球股市投資氣氛昌旺,港股曾收報31638點,創歷史新高,資金主要流入股票基金。

2012年,美國經濟複蘇未明佐以歐債問題,超過60%資金主要流入債券基金。

為甚麼保本基金的比例不斷萎縮,這是由於通脹因素,此話題可留在日後再探討。心水清的朋友們,從上述數據可以清楚知道股債比率的轉變,不難發現所謂「見底」或「見頂」訊號。當超過80%資金投放在股票市場,股市出現嚴重超買。當超過60%資金投放在債券市場,過度的避險情緒,股市便會出現超賣或是股值偏低。「人棄我取」雖然不可盲從,但其可取之道在於當大部分投資者盲從市場情緒主導則背道而馳,有助避開「致命錯誤」。

如巴菲特所說:「在別人恐懼時我貪婪,在別人貪婪時我恐懼。」

江毅叔則概括了四字真言:人棄我取

江毅叔,一路好走。